運用資産の集中リスクに気をつけましょう

2023.4.21

保有している金融資産のうち、国内の個別株の保有金額が最も多くなっていませんか?資産運用では、一つの資産に集中して投資していると、その資産の値動きが全体のリターンを左右するようになります。投資先を分散しておく重要性を、今回のコラムではお伝えしたいと思います。

集中投資のリスクは高い

日本証券業協会の「個人株主の動向について」という調査によると、2020年度末時点で、個人株主1人あたりの保有銘柄数は4.25銘柄です。保有数は増える傾向にあるものの、運用する資金に限りのある一般的な個人では、購入できる銘柄数も限られます。

運用資産に占める個別株の割合が大きい場合、保有している銘柄の株価が上がれば、全体のリターンも大きくなる一方、株価が下がると、資産全体に大きな影響を及ぼす恐れがあります。

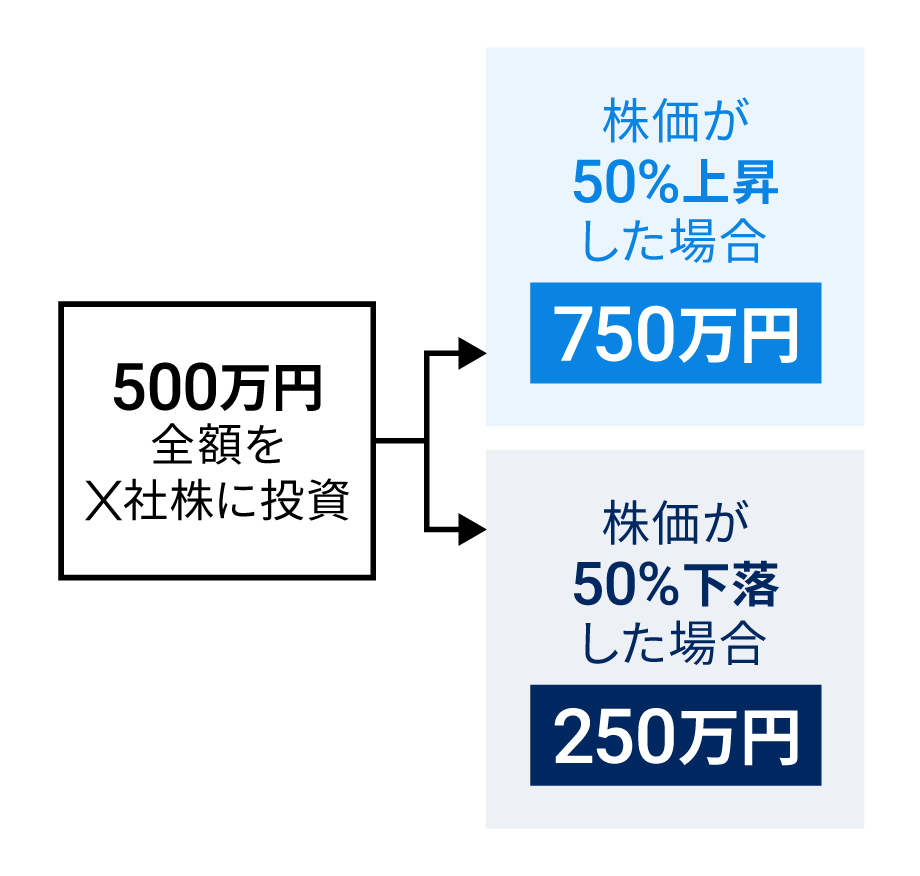

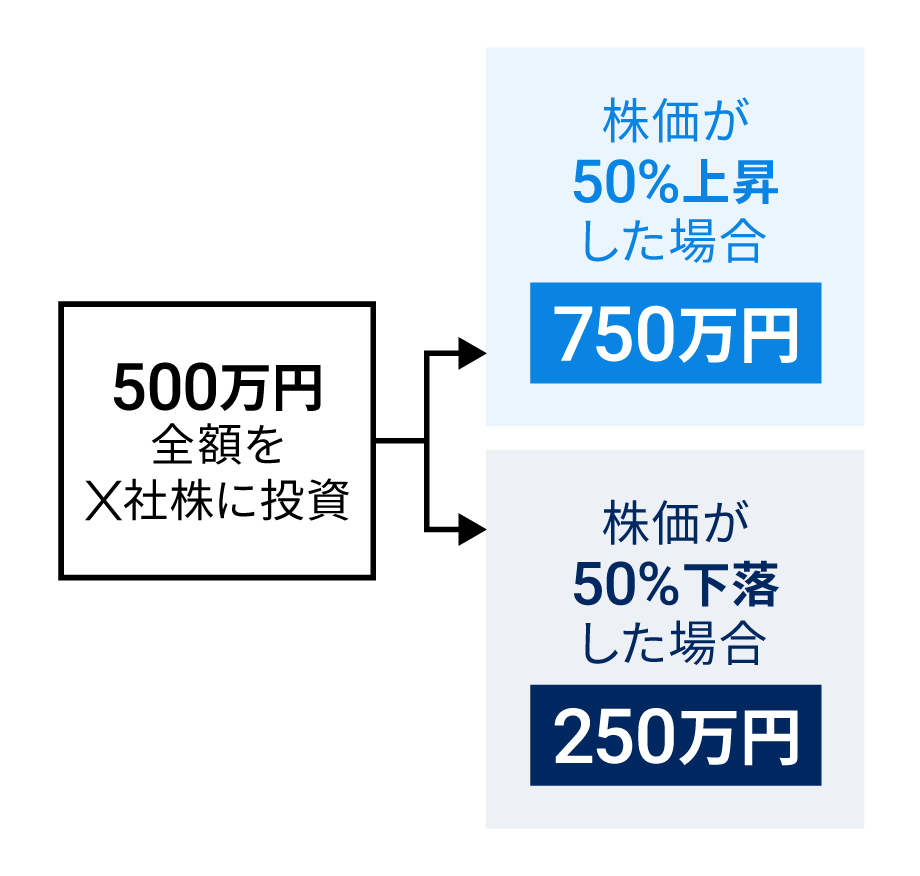

例えば、金融資産として500万円持っているAさんが、すべてをX社の株式だけで持っていたとしましょう。好業績が続き、株価が50%上昇すれば750万円になりますが、業績悪化などで株価が50%下がれば250万円になります。日経平均株価に採用されている大企業の株でも、1年間で50%以上、値下がりした例があります。こうした集中投資はリスクが高いと言えます。

個別株に集中投資していた場合の

パフォーマンス(イメージ)

集中リスクは個別株だけではありません。特定の国の資産のみになっている場合も、集中リスクがあります。代表的な世界の株価指数は1992年から25年間で、約7倍になりました。一方、日本の株価指数は、ほぼ横ばいでした(※)。日本だけに投資していた場合、世界に分散していれば取れた海外の株価上昇のリターンを逃したことになります。

最初の資産運用として日本株の投資を始めて、特に意識をしないまま日本だけへの集中投資になっていないでしょうか?

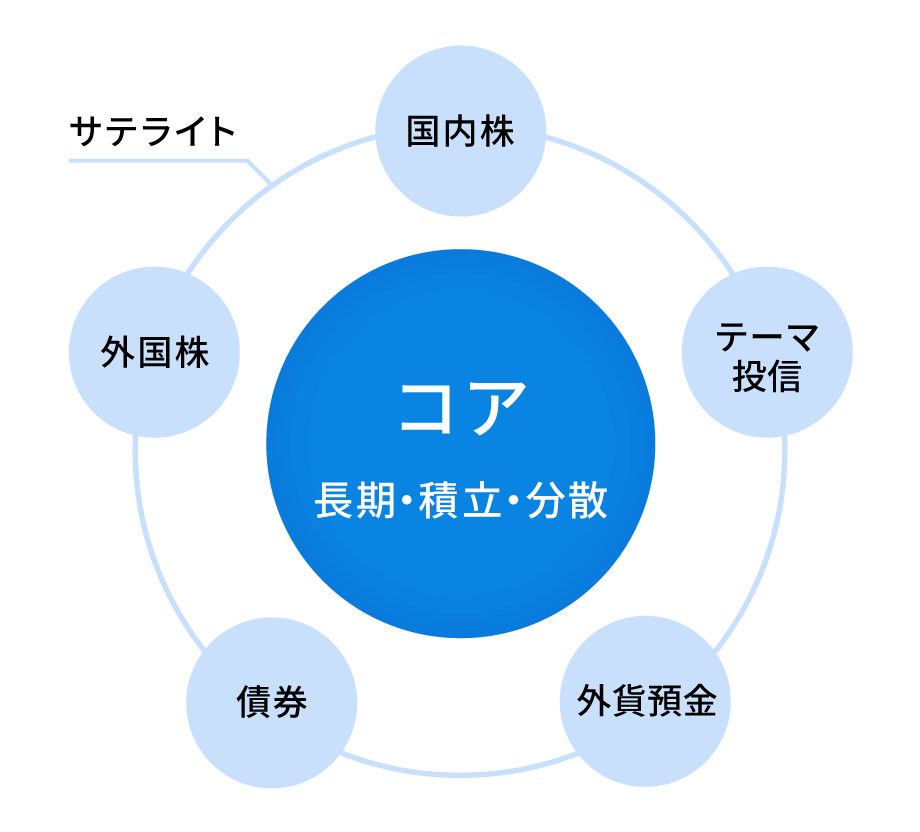

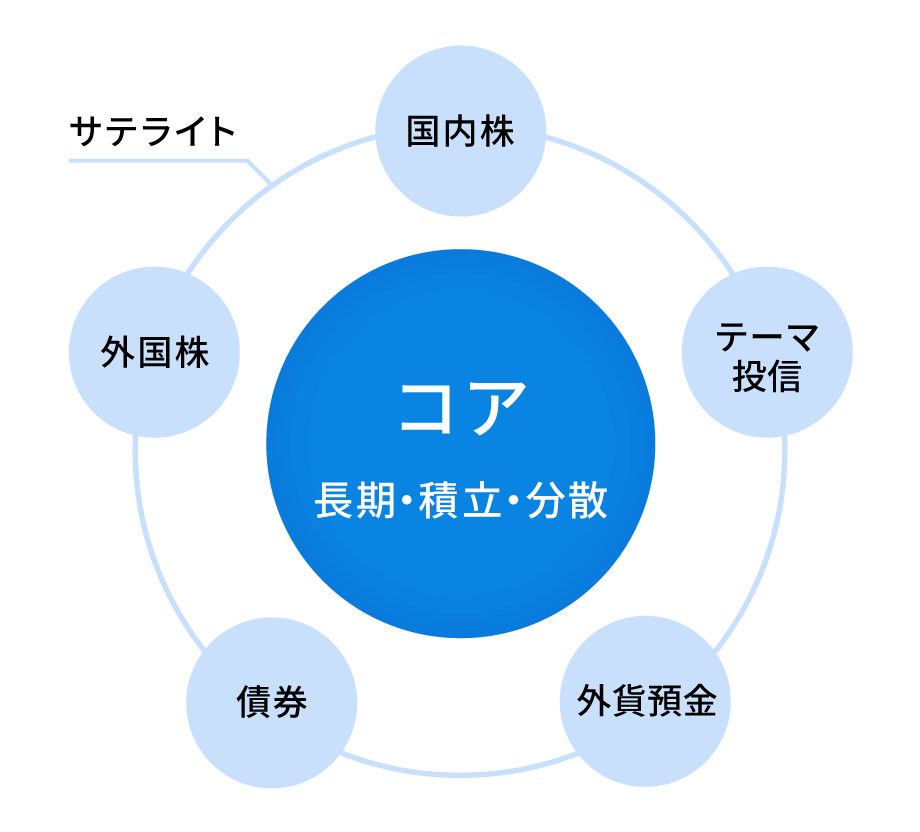

資産運用のコア(中核)は「長期・積立・分散」に

資産運用では、保有する資産をコア(中核)とサテライト(衛星)に分けるという考え方があります。コアの部分では長期で安定した資産運用を行い、サテライトでは個別株などによって高めのリスクをとってより高いリターンを狙う、といった考え方です。資産全体のうち、目安としてコアが70〜100%、サテライトは0〜30%程度をおすすめします。たいこうNaviでは、コアとして「長期・積立・分散」の資産運用が適していると考えています。

コア・サテライト戦略のイメージ図

たいこうNaviは資産運用のコアに対応

たいこうNaviは、厳選したETF(上場投資信託)を通じて世界約50カ国1万2,000銘柄(2022年3月時点)に分散投資しています。入金後は自動で世界中の資産に分散して運用します。

個人の資産運用では、自国の資産が多くなる「ホームカントリーバイアス」がかかりやすいです。ご自身の資産全体を見直して、個別の株式などに集中投資になりリスクが高まっているようでしたら、たいこうNaviなどの「長期・積立・分散」の資産運用を増やしていくことをおすすめします。

※世界株の指数には、先進国および新興国の代表的な銘柄で構成される「MSCIオール・カントリー・ワールド・インデックス(MSCI ACWI、配当込み)」、日本株の指数には東京証券取引所市場第一部に上場する国内株式全銘柄を対象とする「東証株価指数(TOPIX、配当込み)」を使用

コラムに関する注意事項

本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当行は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、当行はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当行は一切の責任を負いません。

店舗・ATM

お問合わせ

ログイン

個人のお客さま